Estamos quase lá. O fim da alta da Selic e a oportunidade na Bolsa

Com a possibilidade do ciclo de alta de juros chegar ao fim na próxima reunião do Copom, deixando a Selic em 13,25%, a tentação da renda fixa soa como música para os ouvidos de quem se contenta com retornos de curto prazo – mas se parece mais com o canto da sereia para os investidores de longo prazo.

Isto porque, observando os ciclos passados de renda variável e juros, é justamente no final do ciclo que a bolsa atinge as mínimas do período e abre a maior oportunidade de compra. Como pode ser visto no gráfico abaixo, o ponto máximo da alta de juros significou, em vários ciclos econômicos, um forte movimento de alta nos meses posteriores, demonstrando o quanto o comportamento emocional do investidor é importante no momento atual.

A história se repete ao longo do tempo: Quando as “viúvas do CDI” se derem conta da inversão do movimento, pagarão caro por ativos reais e terão trocado “reais por centavos”.

Diferente dos ciclos anteriores, nesse momento o investidor ainda tem mais um vento a favor: a precificação das companhias está em níveis extremamente descontados quando comparados à crise de 2008 e aos últimos anos do Governo Dilma (quando o PIB acumulou queda de ~10%), e em muitos casos com preços nos níveis da pandemia, mas com lucros crescentes trimestre após trimestre. A discrepância pode ser vista no gráfico abaixo, através da comparação entre o múltiplo preço/lucro do Ibovespa (concentrado em commodities e bancos).

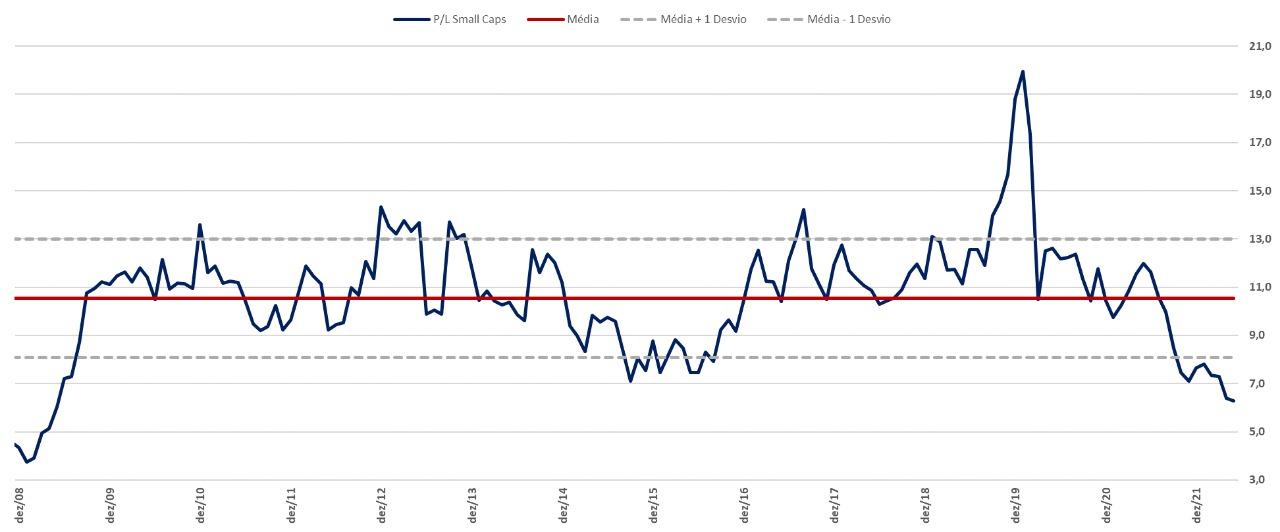

O efeito dos juros é ainda mais sensível para o índice de Small Caps, cujas companhias estão muito mais expostas à atividade econômica doméstica, Elas tendem a sofrer mais no ciclo de queda, mas historicamente geraram retornos significativamente positivos quando adquiridas nesse momento do ciclo.

Assim como no Ibovespa, o P/L do Small Caps também já está abaixo dos níveis da recessão econômica brasileira.

Por outro lado, existe o risco de que a inflação poderá fazer com que o BC seja forçado a elevar a Selic acima de 13,25%. No entanto, o problema inflacionário é muito concentrado nas commodities e, dado que os principais bancos centrais vão atuar para desaquecer as economias desenvolvidas, seria contraproducente o BC desacelerar ainda mais a economia brasileira para combater uma alta generalizada de preços de commodities global. Alguns céticos podem argumentar que o ambiente macro atual gera um ‘value trap’ – dado que a alta da taxa de juros vai gerar maiores despesas financeiras e a recessão econômica vai pressionar as receitas.

Com isso, os lucros cairiam, e os múltiplos que hoje parecem magros engordariam em pouco tempo. Neste cenário, os balanços de alguns setores específicos, como varejo e construção, sofreriam de maneira significativa – ainda que o market cap das companhias já tenha antecipado esse cenário. No entanto, a observação do que aconteceu em 2008 mostra que as coisas não aconteceram da forma que os céticos prevêem. Naquela crise, a maior do capitalismo, a economia global entrou em uma profunda recessão, as receitas das empresas mergulharam, e os juros seguiram em patamares elevados em 13,75% ao ano.

E o que aconteceu com a Bolsa? O Ibovespa saltou de 29.435 para 72.995 pontos, uma porrada de 148%, enquanto o índice Smallcaps subiu de 405 pontos para 1.469 pontos, uma alta de 263%. Em outro período igualmente tenebroso – os anos Dilma entre 2014 e 2016 – o PIB contraiu 10% após um ciclo de enormes investimentos por parte das empresas para uma demanda que, ao invés de crescer, evaporou. Mais uma vez, o que aconteceu? A taxa Selic saiu de 7,25% em janeiro 2013 para 14,25% em agosto de 2015 e a sequência foi uma alta. Já o índice Smallcaps teve um crescimento de de 219% para o Ibovespa, passando de 37.497 para 119.528 324%, de 722 pontos para 3.064 pontos. Felizmente, o momento econômico atual é bastante diferente dos dois anteriores.

Pode-se discutir se o PIB brasileiro crescerá 0 ou 2%. Porém, os últimos resultados econômicos financeiros das companhias têm apresentado crescimento expressivo de suas receitas, compensando o eventual aumento das despesas financeiras com juros mais altos e portanto mantendo a relação de preço/lucro nos mesmos patamares deprimidos analisados.

A regra básica do investidor bem-sucedido em renda variável é comprar na baixa e vender na alta. Além de ser muito difícil saber o exato momento da compra, é comum o medo e a ansiedade fazerem o investidor querer vender na baixa (realizando prejuízos) para gozar do conforto das taxas atuais de juros. Essa conjunção de fatores – amparada na estabilidade de juros nos 13,25% – pode significar um novo momento de alta para renda variável no Brasil, e não o contrário.

Daniel Alberini

Gestor da CTM Investimentos.

Originalmente prublico em https://braziljournal.com/opiniao-estamos-quase-la-o-fim-da-alta-da-selic-e-a-oportunidade-na-bolsa/ .